...

-

发布了文章 2025-09-10

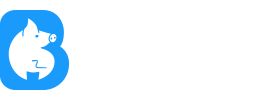

上半年券商研究所分仓佣金降超三成,行业竞争格局正在重构|界面新闻

-

发布了文章 2025-09-10

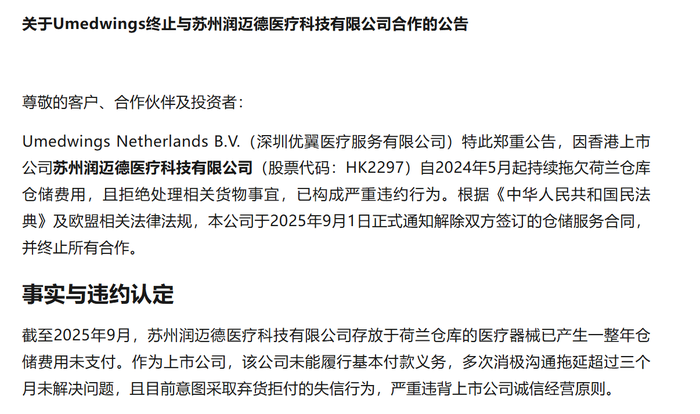

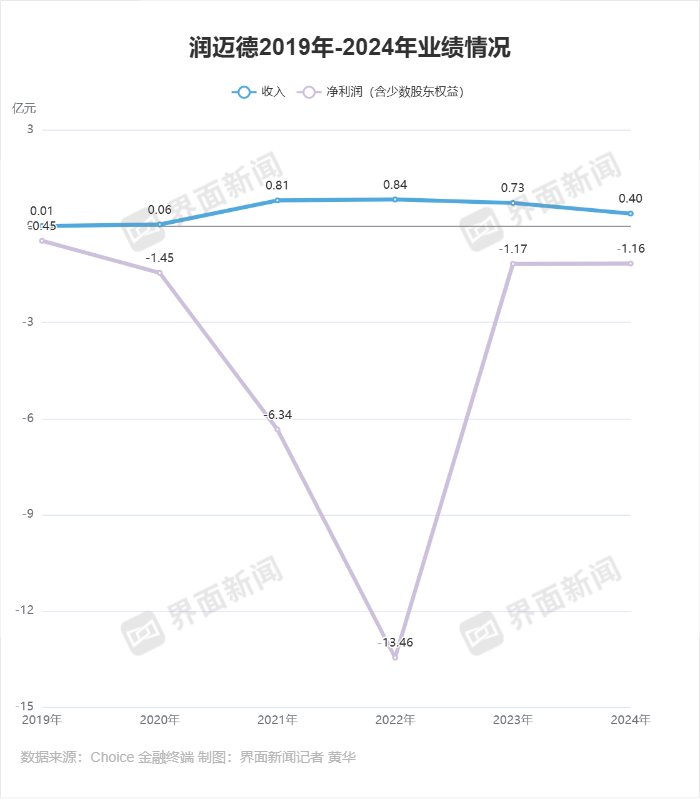

“国产血管介入机器人第一股”被控拖欠仓储费|界面新闻

...

-

发布了文章 2025-09-10

年内首家IPO暂缓审议:恒坤新材引进业务超高毛利率引监管关注|界面新闻 · 证券

...

-

发布了文章 2025-09-10

订酒店总被大数据杀熟“背刺”?华住会“动真格”了|界面新闻 · 旅行

...

-

发布了文章 2025-09-10

筹备上市的八马茶业发现熟客不够用了|界面新闻

...

-

发布了文章 2025-09-10

一周价格回落超两成,迷你版Labubu二手市场现原价转售|界面新闻

...

-

发布了文章 2025-09-09

“香水第一股”颖通加码自有品牌|界面新闻 · 时尚

...

-

发布了文章 2025-09-09

一周新车盘点 | 宝马iX3亮相 特斯拉Model Y长轴开启交付|界面新闻 · 汽车

...

-

发布了文章 2025-09-09

荀玉根出任国信证券研究所所长,明星分析师能否重振这家“老牌研究所”?|界面新闻

...

-

发布了文章 2025-09-09

河南郏县“苏东坡文化”投资项目停滞陷争议,发起人“外籍院士”是何身份?|界面新闻 · 中国

...